اقتصاديات الضرورة 5.. قراءة جديدة في سيناريوهات الحلول

على مدار ما يقرب من العام، قد تحدثت كثيرا في الشأن الاقتصادي من خلال مقالات عدة ولقاءات تليفزيونية، تعرضت خلالها للأزمة التي يواجهها الاقتصاد المصري بالتحليل المتعمق لأسبابها وأعراضها والرؤية النظرية للحلول قصيرة وطويلة المدى.

وبمتابعة التغيرات التي طرأت على المشهد الاقتصادي محليا ودوليا، لمست وجوبية أن نختبر هذه الرؤية النظرية في حيز التطبيق الفعلي، وبالأخص مع الفرصة المواتية التي وفرتها المتغيرات العالمية.

ما هي المتغيرات؟

في مايو 2022، ذكرت مجلة the Economist، في تحليل لها عن الاقتصاد الأمريكي أن سيناريو الهبوط الهادئ soft landing - مصطلح يَعنِي السيطرة على التضخم من خلال سياسات التشديد النقدي دون التأثير على الاستهلاك-، هو أمر بعيد الاحتمال، خاصة مع ثبات الزيادة في التضخم وقتها، وتوقعت وجود احتمالية كبيرة للدخول في دورة ركود أو ما يعرف بال hard landing في غضون فترة وجيزة بنسبة تتجاوز 60 في المائة.

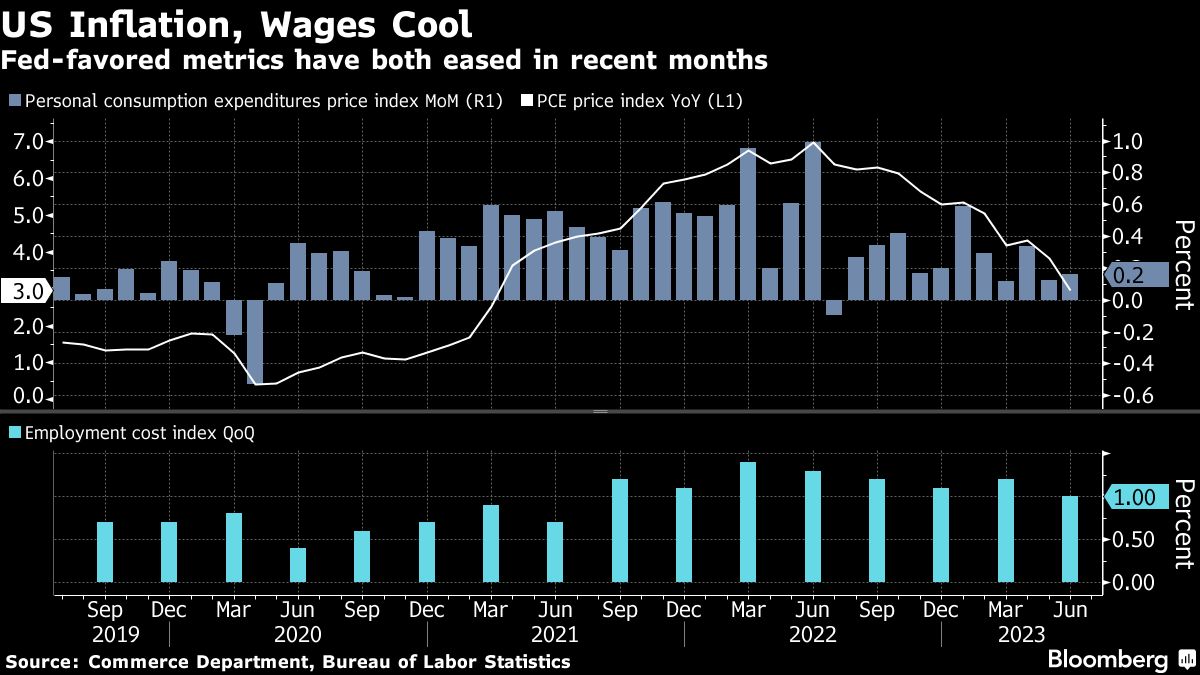

ولكن البيانات الحديثة الواردة من بيانات التجارة وإحصاءات مكتب العمل الأمريكي، تشير الآن إلى هبوط التضخم، واعتدال نمو الأجور وأيضا مرونة الإنفاق الاستهلاكي، مما يعطي انطباعات بأن الاقتصاد الأمريكي ربما يتلافى الدخول في دورة ركود عنيفة.

المصدر: بلومبرج وبيانات التجارة وإحصاءات مكتب العمل الامريكي

فرغم تخوف أغلب خبراء الاقتصاد والمؤسسات المعنية، من أن حملة رفع أسعار الفائدة التي أطلقها الفيدرالي الامريكي خلال العام الماضي لترويض التضخم، ستؤدي لمزيد من الاضطرابات المالية بما سوف يتسبب إبطاء النمو الاقتصادي إلا أن هذا لم يحدث، بل سجل معدل التضخم أدنى المستويات خلال عامين منذ بدء دورة التشديد قبل 15 شهرًا.

ما تبعات ذلك على الوضع في مصر؟

الدولة المصرية اعتمدت منذ فترة طويلة سياسة الطائرة الورقية - تتأثر من الخارج أكثر من تأثرها من الداخل- ولذلك ورغم سوء هذه السياسة في نظري إلا أنها ربما تعطي مصر التدفقات النقدية الكافية بحلول الربع الأول من العام القادم مع هبوط أسعار الفائدة في أمريكا كما هو مُرجح.

بشكل مبسط.. خفض الفائدة من قبل الفيدرالي الأمريكي يعني عودة الأموال الساخنة إلى الاقتصاد المصري، والتي رغم مخاطرها ومحاذير الاعتماد عليها فإن القائمين على الملف الاقتصادي ربما لم يتركوا لنا خيارات أفضل في المدى القصير.

فرغم أن المركزي المصري اعتمد سياسات تشديد نقدي فإنه لم يرفع سعر الفائدة بقدر كبير ولم يحرك سعر الصرف؛ لأنه اعتمد فكرة أن التضخم "مستورد" وأن رفع الفائدة وتحريك سعر الصرف لم يأت أو أنه بعد باعتبار أن التضخم هو supply side inflation أو تضخم ناجم عن ارتفاع تكلفة المعروض وليس بسبب كثرة الطلب.

وحقيقة الأمر، فهذا النهج من الناحية الفنية صحيح 100٪ خاصة وأن ال Monetary Transmission Mechanism أو آلية انتقال تأثير سعر الفائدة لكبح التضخم في حالة مصر ليست كبيرة، في ظل عدم وجود تدفقات أجنبية كافية من شأنها إعطاء منطقية لرفع سعر الفائدة وبالتبعية تحريك سعر الصرف ليكون المتضرر الأوحد هو الحكومة نفسها حال فعل ذلك الان بشكل مكثف.

قد لا يكون هذا النهج مثاليا وهو في الحقيقة كذلك، لما يعكسه من ضعف اقتصادي بيّن، إلا أنه في حالتنا يمثل "ضرورة"، خاصة وإن لم يكن في مقدورنا الآن فعل شيء آخر في ظل محدودية الخيارات وعامل الوقت الذي يجعل من وقفات جلد الذات ترف لا نملكه.

وفي حالة استمرار نهج الفيدرالي الأمريكي على نحو تثبيت أو تخفيض سعر الفائدة، - وهو متوقع-، فإن تبعات ذلك سوف تكون إيجابية على وضع الاقتصاد المصري بشكل مرحلي، وإن كان ذلك يعني أن حل أزمتنا في يد جيروم باول رئيس مجلس الاحتياطي الفيدرالي الأمريكي!

الإشكالية الآن هي استغلال الدولة المصرية، للتغير في سياسة الفيدرالي الأمريكي لصالحها في سبيل حل أزمة عدم توافر النقد الأجنبي على المدى القصير، وهذا الأمر في نظري وبشكل مبسط لا يجب أن يخرج في آلياته عن تنفيذ ال 6 خطوات التالية والتي بدأت الدولة في بعضها بالفعل:

١- تنفيذ عملية بيع أصول أخرى بشكل يحسن سمعة عملية الأطروحات عالميا، ويظهر جدية حقيقية في إتمام هذا الأمر مع تلافي بعض الملحوظات التي ذكرناها سابقا في مقال قراءة في إعلان الطروحات الحكومية.

٢- تقليص حجم متأخرات الجمارك trade backlog وهي البضائع المتراكمة في الموانئ والتي تطل بظلال ثقيل على العملية الاقتصادية.

٣- تبني سعر صوف مرن من شأنه إعطاء فرصة لتعادل العرض والطلب.

٤- إتمام مراجعة صندوق النقد الدولي بحلول نهاية شهر سبتمبر.

٥- رفع الفائدة بأرقام منافسة بالتزامن مع تراجع الفيدرالي الأمريكي عن سياسة التشديد النقدي.

٦- خلق تدفقات نقدية في حدود ال 12 مليار دولار إما عن طريق دخول استثمارات المحافظ المالية (portfolio investments) أو من خلال اللجوء إلى ما طرحته سابقا من قبل من توريق العوائد المستقبلية لتحقيق تدفقات دولارية.

وفي تقديري.. في حالة تنفيذ هذه الخطوات ال6 بشكل ممنهج وبنفس الترتيب ودون انحرافات، فالأزمة الحالية للاقتصاد سوف تخف حدتها بحلول مارس القادم، وبعدها لا بد من التوجه نحو حلول طويلة المدى تحقق استقلالية للاقتصاد الوطني وتجعله قادر على مواجهة أي أزمات تواجهه دون انتظار الظروف كما هي حالتنا الآن.

أما في حالة استشفاف عدم القدرة على تنفيذ هذه الخطوات بكل دقة وحرفية، فسوف نكون في حاجة بشكل مباشر وصريحة لطرق حل هيكلة الديون الاحترازية بنهاية الربع الحالي على أفضل تقدير، حتى نكون في مأمن من أي سيناريو غير محمود.

وختاما، فإن خروج مصر من هذه الأزمة العصيبة مرتبط بشكل أساسي - من بعد توفيق الله - بالتزام واحترافية شديدة في التعامل مع الخيارات المتاحة، تقترن أيضا بعدم الانخراط في أي خطوات خارج هذا النسق أو رهانات غير محسومة النتيجة.

وبالفعل.. فالفرصة لا تزال سانحة للخروج من الأزمة وعندها - حين نخرج سالمين- ربما يأتي الوقت لنبحث عن مسارات اقتصادية تشغيلية تستدعي تغيرا جذريا لما تم إتباعه طيلة أعوام ماضية.